Si tienes una hipoteca o cualquier préstamo relacionado con la compra de una vivienda, seguro que has oído hablar del Euríbor.

¿Pero sabes lo que significa?

El Euribor es uno de los índices más importantes en nuestra economía, ya que tiene un claro efecto sobre los productos financieros y, por tanto, sobre nuestras finanzas. De ahí que sea tan importante conocerlo a fondo.

En este artículo no solo vamos a explicarte qué es el Euribor, si no que además vamos a enseñarte cómo se calcula y cómo nos afecta a la hora de adquirir cualquier tipo de financiación relacionada con la vivienda.

Qué es el Euribor

Euribor es un acrónimo que se utiliza para referirse al tipo europeo de oferta bancaria o Europe Interbank Offered Rate. Es el tipo de interés que utilizan las entidades bancarias de la zona euro para comprar y vender dinero entre ellas.

Su índice se publica todos los días y su variación depende de la remuneración obtenida de contratos financieros, como los préstamos hipotecarios.

El encargado de publicar todos los días el euribor es el European Money Markets Institute. Sin embargo, no existe un único tipo de Euribor, sino que se puede diferenciar hasta ocho tipos en función del tiempo en el que se calcule: diario, mensual, anual etc.

El más utilizado es el anual, sobre todo para las hipotecas.

Te puede interesar→ Hipotecas y Euribor: ¿combinación arriesgada o ganadora?

Para qué sirve el Euribor

La evolución del euribor nos permite ver cuál será el comportamiento de nuestros contratos financieros, como los créditos personales, los depósitos bancarios o los préstamos hipotecarios. Por ejemplo en el caso de las hipotecas variables, esto nos permitirá saber en qué medida pueden variar las cuotas que pagamos.

Es uno de los índices de referencia que más importancia tiene en el mercado económico actual. Por eso es importante consultar su estado de vez en cuando, ya que es algo que afecta a nuestra economía particular directamente.

Cómo se calcula el Euribor

La entidad encargada de calcular el Euribor es Federación Bancaria Europea. Es una operación que consiste en sacar una media de los tipos de intereses que los bancos de la zona euro han de pagar por que otro les preste dinero.

Hay que tener en cuenta que aunque se publique una sola cifra, el euribor se compone de diferentes tipos de interés dependiendo del plazo de tiempo que dure el préstamo.

En el caso de España, el encargado de calcular la media diaria del euribor es el Banco de España, quien además lo publica en el BOE.

Cómo nos afecta el Euribor

Actualmente, el euribor es negativo desde 2016 que empezó a experimentar una fuerte bajada. Sin embargo, parece que poco a poco este índice se va recuperando. Por eso, debemos saber de qué forma nos afecta que el euribor pase de negativo a positivo.

Cómo afecta el euribor a mi hipoteca

Es importante tener en cuenta que el Euribor afecta a las hipotecas variables, no a las fijas. Esto se debe a que las cuotas que pagamos por las hipotecas variables dependen en cierto modo de la variación del Euribor.

Ahora mismo los intereses de estas hipotecas son bajos porque el euribor es negativo, pero si éste subiera, también lo harán las cuotas hipotecarias.

Sin embargo, en 2016 cuando el euribor experimentó su gran caída, las cuotas mensuales de las hipotecas variables también bajaron.

Por eso es importante conocer el estado del euribor para saber elegir el tipo de hipoteca que más nos conviene. Aunque hay que tener en cuenta que no es un índice que presente cambios bruscos, por lo que no debes alarmarte por las pequeñas subidas recientes.

Ejemplo de cómo afecta el Euríbor a tu hipoteca

Supongamos una hipoteca a tipo de interés variable (referenciada al euríbor) concedida por un importe de 120.000 € y con las siguientes condiciones:

- Tipo de interés: Euríbor + 1,50%

- Plazo de amortización: 30 años

Suponiendo que el euríbor se sitúe en el 0%, el interés efectivo a pagar (TIN) sería el diferencial aplicado por el banco (en nuestro ejemplo el 1,50%). La cuota hipotecaria únicamente incorporará la parte correspondiente a la amortización del dinero prestado.

NOTA: Recordemos que en la devolución de un préstamo suele utilizarse el sistema de amortización francés. Cada cuota mensual incorpora una parte de capital y otra de intereses. En los primeros años de la vida del préstamo se paga una mayor parte de intereses y muy poco dinero se destina efectivamente a reducir la deuda. Con el paso del tiempo, la cantidad de intereses se reduce y se destina más dinero a la amortización de la cantidad prestada.

Pero ¿qué sucede en la actualidad?

Tal y como se ha comentado, el euríbor se sitúa en tasas negativas. En el momento que se suscriben estas líneas, el euríbor a un año (el plazo tomado para el cálculo de las hipotecas variables) se encuentra en el -0,29%. En este caso, el diferencial deberá bajar en esta misma cantidad. Es decir, que el interés anual que deberemos pagar al banco sería del 1,21%.

En efecto, la deuda se reduce, sin embargo, todavía debemos abonar intereses. El problema (para la banca) puede surgir si el euríbor alcanza unas cotas negativas superiores al diferencial (es extraño, pero supongamos que el euríbor se situase en el -1,6%).

Este escenario llevaría al banco a disminuir la deuda pendiente. En otras palabras, en las cuotas mensuales se pagará incluso menos que la parte correspondiente a amortizar el capital. Sin embargo, desde la patronal bancaria exponen que no tiene sentido reducir un dinero prestado y se debe aplicar un tipo de interés 0%. En esta situación, todo depende de lo que se tenga establecido en el contrato de préstamo hipotecario.

Dada que el último escenario es muy extraño que lo veamos (ya tendría que bajar el euríbor mucho), centraremos nuestro ejemplo en el supuesto de cómo afecta una subida del euríbor de cotas negativas (-0,29%) a positivas (0,30%).

Efecto de las fluctuaciones del euríbor en una hipoteca

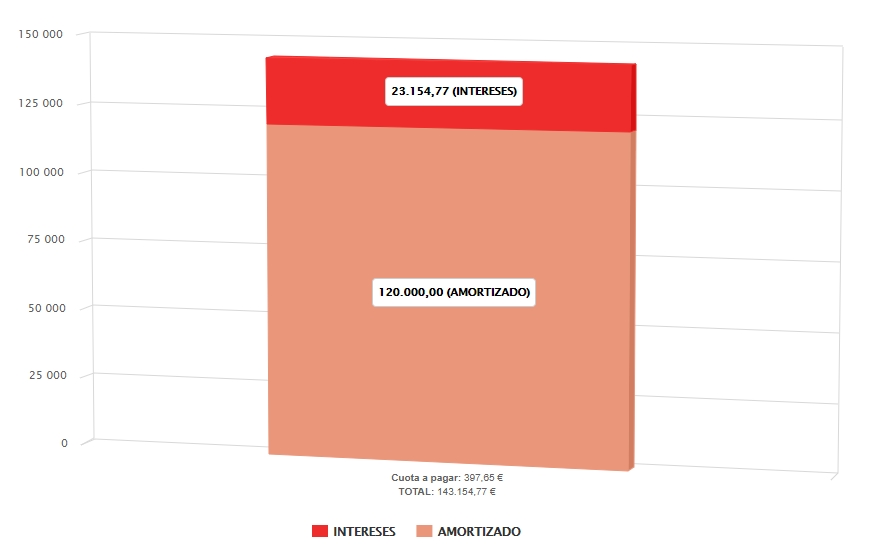

Suponiendo un euríbor al -0,29%, pagaríamos un interés del 1,21% (recordemos que el diferencial que aplica la entidad es del 1,50%) y el préstamo nos quedaría de la siguiente manera:

- Cuota mensual: 397,65 €

- Intereses totales a pagar (suponiendo que el euríbor no varíe en los 30 años de plazo): 23.154,77 €

En el siguiente gráfico, extraído del portal de cliente bancario del Banco de España, se puede visualizar de un modo más sencillo.

¿Qué sucedería si al décimo año de nuestra hipoteca aumenta el euríbor y se sitúa en el 0,30%? En este escenario tendríamos que pagar un total del 1,80% intereses:

- La cuota hipotecaria ascendería desde los 397,65 € a los 420,65 €. Es decir, supondría una diferencia de 23 euros al mes.

- El total de intereses a pagar asciende a 28.673,97 € (unos 5.519 € más).

En el gráfico siguiente, de la misma fuente, podemos comprobar esta diferencia.

Este ejemplo está realizado sobre la base de que el euríbor varía bruscamente a los 10 años de la vida de nuestra hipoteca para visualizar claramente su efecto. Sin embargo, lo natural es que el euríbor varíe de forma progresiva. Las alteraciones en la cuota hipotecaria no son tan abruptas.

Conclusiones

El euribor es uno de los índices más importantes de la economía española, y por eso hay que estar informado del estado en el que se encuentra constantemente, pero tampoco tienes que preocuparte por eso si quieres abrir una hipoteca.

En Credexia podemos ayudarte a encontrar la mejor hipoteca. Además, te daremos toda la información que necesites para que puedas elegir con total seguridad y confianza.

Nuestro equipo está constantemente informado sobre las novedades del sector financiero y podrá ayudarte mejor que nadie a elegir el mejor banco para abrir una hipoteca.

¡No dudes en contactarnos! Juntos conseguiremos los mejores intereses y condiciones para tu hipoteca sin riesgos.

Comentarios